Ипотечные кредиты на покупку загородного дома. Как взять ипотеку на частный дом: условия и требования банков

Ипотечное кредитование – весьма популярный способ приобретения жилья. И если ипотека на квартиру – достаточно распространенное явление, не вызывающее уйму вопросов, то ипотечный договор на покупку загородного или частного дома имеет свои характерные особенности. Тема сегодняшней статьи: ипотека на частный дом. Рассмотрим, как и где выгодней оформить, какие этапы и в какой последовательности необходимо будет выполнить, чтобы получить собственное частное жилье.

Отличительные особенности ипотеки на частный дом

Не каждая банковская организация готова предоставить кредитные средства на покупку частного дома. Это связано с большими рисками такой сделки. Риски обусловлены тем, что частные и загородные дома обладают низкой ликвидностью.

Если квартира, в частности новостройка, достаточно быстро и хорошо продается по меркам недвижимости, то реализовать частный дом банку будет несколько затруднительней. В связи с этим есть особые условия для оформления таких сделок. Ну, и процентные ставки, соответственно, выше. Но взять ипотеку на частные дома все-таки можно. Если есть такая потребность, то и банки формируют свои предложения.

Стоит сразу отметить, что формируют такие предложения далеко не все банки. Какие именно банки дают ипотеку на частный дом, рассмотрим немного позже. Сейчас важно определиться с основными условиями. А одним из главных требований является наличие недвижимости в залог.

Банки очень неохотно оформляют в качестве залога землю. Гораздо выгодней для банковской компании, если клиенты предоставляют под залог квартиру, соизмеримую стоимости кредитного договора. Конечно, это не является обязательным условием, возможно в качестве залога оформить и приобретаемую недвижимость. Но процент одобряемости кредитов, где в качестве залога городская квартира, намного выше.

Вторая отличительная особенность заключается в том, что можно приобрести землю в или частный готовый дом в ипотеку. И в том, и в другом случае земля должна находиться в собственности заемщика. А также к дому может прилагаться земельный участок. Все эти нюансы отражаются на условиях договора. Рассмотрим эти случаи в отдельности.

В плане процентов по кредитному договору готовый дом – более привлекательный вариант. Кроме того, часто действуют условия социальных льгот, например ипотека молодой семье, военнослужащим и другие виды скидок.

Рисками является то, что если приобретаемая недвижимость – единственная собственность заемщика, и она будет находиться в залоге в банке, то в случае утраты платежеспособности, можно остаться без жилья вовсе.

Дают ли ипотеку на земельный участок без дома? Да, можно взять и сам участок для постройки недвижимости. Ограничением является, что возводимая недвижимость должна быть жилой и не использоваться в коммерческих целях. Условия по процентной ставке здесь будут несколько жестче, но таким образом можно сэкономить на себестоимости жилья, так как весь процесс постройки можно самостоятельно контролировать.

Дадут ипотеку и под реконструкцию недвижимости, находящейся в собственности. Такой вид финансирования оправдан, если дом частично изношен и требует замены изношенной конструкции. Также данный вид договора подразумевает под собой дополнительные постройки или надстройки и полную перепланировку.

Затем стоит ожидать решения банковской компании о возможности выдачи кредита. Такое решение может занять до 10 рабочих дней. В случае отсутствия ответа можно повторно обратиться в банк.

Если же решение положительное, и предварительно одобрена определенная сумма кредита, то следует в этих пределах подбирать себе необходимое жилье. На это отведен срок в полгода. После подбора приглянувшегося варианта, следует заказать оценщика и постепенно предоставлять требуемый пакет документов в банк.

После чего банк вынесет окончательное решение о доступной сумме по ипотеке и предложит варианты по страхованию рисков. Стоит учитывать, что страхование недвижимости является обязательным условием, договоры жизни и здоровья, а также титульного страхования не обязательны. Но благодаря им можно сэкономить на процентной ставке.

В итоге будет назначена дата оформления договора. Произойдет финансирование сделки. И вступят в силу права и обязанности сторон. С этого момента можно будет начинать погашать задолженность и пользоваться своим новым имуществом.

На фоне постоянно повышающегося интереса покупателей к загородной недвижимости сегодня все больше банков начинают предоставлять кредиты, помогающие купить в ипотеку до м. Разобраться в особенностях такой банковской услуги и познакомиться с ее основными условиями поможет данная статья.

Нужно сказать, что кредитование приобретения индивидуальных домов еще совсем недавно банкам было не очень интересно: сложившееся после кризиса 2008 года негативное отношение кредиторов к подобному роду услуг было обусловлено резким снижением ликвидности жилых домов и одновременным повышением количества невозвратов долгов. Но финансовая ситуация в стране постепенно стабилизируется: увеличивается количество людей не только желающих приобрести дом в ипотеку, но и имеющих для этого возможность; снижаются риски кредитования - и банки начинают усиленно развивать данное направление, предлагая гибкие программы и смягчая условия ипотеки.

Различия между «квартирной» ипотекой и «загородной»

Квартира, как и индивидуальный жилой дом, является объектом недвижимости. Так почему же банки кредитуют покупку квартиры с удовольствием, а ссуду для приобретения дома даже сегодня дают не всегда и не все?

Чтобы ответить на этот вопрос, надо разобраться и понять: что для банка является целью? Конечно же, получение прибыли. Для банка очень важно, чтобы клиент исправно платил. А вот если заемщик не может вернуть деньги, тогда кредитор прибегает к обеспечению исполнения обязательства - забирает себе залог. И чем выше ликвидность залога, тем быстрее банк вернет себе деньги. В итоге большое влияние на привлекательность того или иноговида кредитования недвижимости является ликвидность залога, в роли которого, в большинстве случаев, выступает объект ипотеки.

Сложившиеся на сегодня условия на рынке недвижимости позволяют продать квартиру в черте города намного быстрее, чем загородный дом. Это обусловлено не только ее «городским» месторасположением, но еще и особенностямииндивидуальных характеристик, присущих частному дому: квартира «универсальна», а дом имеет свои архитектурные и инженерные особенности, созданные по желанию хозяина.

Вполне естественно - то, что нравится одному человеку, не всегда по вкусу другому. Поэтому в случае, если банку придется объект продавать, может потребоваться довольно много времени, пока найдется новый хозяин дома - тот, кому он приглянется. А банк не только не сможет быстро вернуть деньги, но еще и понесет расходы на содержание этого актива.

Еще одним отличием дома от квартиры является наличие земли, на которой он построен. В большинстве случаев, покупая дом, покупатель еще и приобретает земельный участок, являющийся отдельным объектом недвижимости. Покупка земли регулируется своими законодательными актами, а сама процедура до сих пор довольно длительна и имеет целый ряд сложностей.

Проблемой получения ипотеки под загородный дом являются и трудности, связанные с проведением его оценки: в данном случае анализируется не только стоимость самого строения, но и земельного участка. Во внимание принимаются: удаленность от города, направление, престижность места, наличие коммуникаций и подъездных путей, водоемов и инфраструктуры и многие-многие другие характеристики.

Трудность оценки состоит еще и в том, что каждый дом индивидуален, а потому «правильных» аналогов на такие объекты найти невозможно. В случае если оцениваемый объект расположен в коттеджном поселке, то установить его рыночную стоимость проще. А вот небольшой домик, находящийся где-нибудь в глуши, вызовет массу затруднений у оценщика. Трудности с оценкой и ее субъективностью в свою очередь не понравятся банку, поскольку появятся сомнения в достоверности стоимости объекта. Есть сомнения у банка - сложнее оформить ипотеку.

Еще одной проблемой ипотеки загородных домов являются немалые дополнительные расходы по их страхованию: ведь если приобретаемый дом является залогом, его нужно застраховать, а это удорожает и без того немалую стоимость приобретения загородного владения. Кстати говоря, отказ заемщика от страхования недвижимости может и не являться препятствием к получению кредита, но однозначно увеличит для банка риск сделки, а потому повлечетза собой повышение процентной ставки по нему - она будет порядка 16-20%. Кроме страховки дома банк, скорее всего, потребует застраховать жизнь заемщика и потерю им трудоспособности. К этому необходимо быть готовым.

Дома, на которые дают ипотеку

Банк дает согласие на кредитование покупки далеко не каждого жилого дома:

- Огромное значение имеют материалы, из которых этот дом построен, и это не удивительно - свойства материала того или иного строения напрямую отражается на долговечности дома. Предпочтение отдается кирпичным и каменным домам с залитым фундаментом, а вот деревянные дома практически не вызывают у кредиторов доверия.

- Учитывается состояние дома: необходим ли ему капитальный ремонт или небольшие косметические доработки. Понятно, что в ветхий, давно заброшенный дом никто сразу не переедет, в него для начала понадобится вложить дополнительные средства.

- Строения, расположенные в коттеджных поселках, кредитуются легче, чем домики в отдаленных деревнях. И значение тут имеют не только подъездные дороги, но и престижность района: никто не даст гарантию, что в случае вынужденной реализации банком этого объекта быстро найдется еще один желающий уединиться за сотни километров от цивилизации, куда добраться можно только на везде проходящем внедорожнике.

- Учитывается наличие централизованных коммуникаций или хотя бы возможность подключения к ним. Людей, в основной массе, все-таки прельщают блага цивилизации: мало кто захочет носить воду ведрами из общего колодца и смотреть на мигающую лампочку, подключенную к генератору. Если же воду, электричество и газ подвести к дому пока нельзя, то желательно наличие современной замены централизованного подключения.

Вот почему не стоит давать аванс за дом до тех пор, пока вами не будет получено согласие банка на его приобретение. И, даже если вам кажется, что все условия идеально подходят обеим сторонам, нет стопроцентной гарантии, что банк даст согласие на покупку именно этого дома. Вполне возможно, что ваша кандидатура как заемщика банк устроит, а вот дом придется поискать другой.

Кто может получить ипотеку

Главным требованием к кандидату на получение ипотеки под загородный дом является его платежеспособность. А поскольку сумма выдается очень немалая, то зарплата в данном случае должна быть достаточно высокая. Рассматривая возможность выдачи кредита, банки учитывают не только официальный доход, но и перспективы заемщика на его месте работы, а также репутацию самого работодателя.

Главным требованием к кандидату на получение ипотеки под загородный дом является его платежеспособность. А поскольку сумма выдается очень немалая, то зарплата в данном случае должна быть достаточно высокая. Рассматривая возможность выдачи кредита, банки учитывают не только официальный доход, но и перспективы заемщика на его месте работы, а также репутацию самого работодателя.

Не знаете свои права?

Самым удачным возрастом для оформления ипотеки считается промежуток с 35 до 45 лет. В этом возрасте у человека уже появляется некая стабильность, он добивается определенных успехов в работе, проявляет себя как специалист, который даже в случае потери одного рабочего места сможет без проблем найти другое. Да и до пенсии еще далеко.

Если собственных доходов оказывается недостаточно, можно привлечь созаемщиков, чьи доходы также будут учитываться банком при принятии решения о выдаче кредита. Напомним, что супруги по закону становятся созаемщиками и совладельцами купленной недвижимости автоматически (если об ином не свидетельствует брачный договор). Созаемщиками могут выступать не только родственники и физические лица, но и любые другие граждане, а также организации (например, работодатель).

Обеспечение кредита

Ипотека под загородный дом невозможна без залога, к которому банк выдвигает главное условие: его оценочная стоимость должна быть чуть больше (процентов на 10-15) суммы получаемых кредитных средств. Очень часто ипотеку рассчитывают взять под залог того объекта, который с помощью нее приобретается. Однако банк может на это и не согласиться, если дом ему покажется низколиквидным. В таких случаях заемщику можно заложить другую собственность - например, квартиру в черте города.

Передаваемое в залог имущество должно быть без каких-либо «проблем» и обременений. Согласно закону«О регистрации прав на недвижимое имущество» (ФЗ № 122 от 21.07.1997г.) любые изменения в правах на недвижимость, информация о сделках с ним вносятся в специальный Единый госреестр. Из него можно узнать обо всех правообладателях на дом, а также о возможном наличии ограничений. Процедура оформления ипотеки может затянуться из-за дотошной проверки всех правоустанавливающих документов в том случае, если продающийся дом имел несколько предыдущих собственников.

В качестве дополнительных мер обеспечения исполнения кредитных обязательств к заемщику со стороны банка может быть выставлено требование о привлечении поручителя. Для чего? В случае утраты платежеспособности заемщиком оставшуюся часть кредита будет выплачивать вместо него поручитель. Правда в дальнейшем поручитель может предъявить регрессное требование о возмещении своих расходов к заемщику. Но если у последнего нет денег для того чтобы вернуть долг банку, то вряд ли онивдруг появятся, чтобы рассчитаться с поручителем. Если размер ипотечной суммы велик, то можно привлечь нескольких поручителей и разделить между ними ответственность солидарно.

Земля и ипотека

Загородный дом стоит на земле, следовательно, вместе с правами на дом должны передаваться и права на землю. Поскольку в данном случае фактически присутствуют два объекта недвижимости, то и процедура проверки документов и оформления перехода прав удлиняется и усложняется. Как мы уже говорили, оформление земли сегодня еще не стало беспроблемным процессом. Относительно недавно вступивший в силу закон «О государственном кадастре недвижимости» (ФЗ № 221 от 24.07.2007г.) пока не дал возможность выработать четкий механизм действий в данной области правоотношений: бумажная волокита и бюрократические проволочки делают процесс регистрации земельного участка долгой процедурой с массой трудностей и неожиданностей.

Кроме того, участок не всегда находится в собственности продавца дома - он может и арендовать его, а это повлечет за собой переоформление договора аренды на нового собственника дома. Однако нет гарантий, что такое переоформление состоится.

Земля вообще может быть общей собственностью: в некоторых поселениях все объекты возводятся на едином участке, а разделение для каждого домика не делается. Однако банки крайне отрицательно относятся к ситуации общей собственности на землю. Причина - все те же многочисленные сложности при реализации объекта в случае невозврата ипотечного кредита.

Такие разные условия

Стоимость индивидуального дома может достигать нескольких миллионов рублей или даже десятков. Сразу скажем, что ипотеку на покупку коттеджа, таунхауса или иного вида загородного дома вряд ли какой-нибудь банк выдаст без первоначального взноса. Размер первого вложения в разных банках существенно различается - в зависимости от политики самого банка и срока, на который берется кредит. Если же говорить о средних цифрах - изначально необходимо внести от 10 до 40 % стоимости объекта недвижимости.

Для небольших домиков в ряде банков в качестве первоначального взноса разрешается использовать материнский капитал, одним из целевых назначений которого как раз и является улучшение жилищных условий за счет приобретения недвижимости.

Условия ипотеки в каждом банке также сильно различаются: схема кредитования покупки загородного дома довольна гибкая. Ставки по ссуде зависят (средняя - около 15%), в основном, от срока ипотеки и размера первоначального взноса. Наличие поручителей также может повлиять на величину процентов. Что касается сроков, на который выдают такие кредиты, он составляет 15-20 лет, но некоторые банки согласны «подождать» до 30 лет.

Многие сейчас говорят о займах на квартиры, но наших читателей интересует загородное жилье больших размеров. Такая услуга тоже предоставляется в банках. Но в каких именно? Мы перечислим их названия, и сообщим вам полезную информацию о подобных программах.

О своем доме в городе или пригороде мечтает все больше россиян. Поэтому банки разрабатывают специальные программы, позволяющие достичь этой цели.

Условия и требования

Кредитно-финансовые организации охотно выдают ссуды на приобретение жилья на первичном рынке, так как ликвидность таких квартир очень велика. В случае с частными домами ситуация немного иная, и риски кредиторов гораздо выше. Поэтому и ставки на такое жилье выше.

Как правило, банковские компании выдвигают следующие условия:

- Стоимость личной недвижимости равна размеру выдаваемых средств.

- Покупаемый дом не находится под обременением.

- Продавец имеет на землю, на которой будет построено жилье.

- Земельный участок предназначается для индивидуального строительства.

Намного реальнее получить займ на кирпичный дом с коммуникациями в городе, чем на старые деревянные за его чертами. При выдаче ссуды кредиторы учитывают оценочную стоимость, месторасположение, удаленность от населенных пунктов, наличие развитой инфраструктуры в районе. Максимально банки предоставляют до 75-80% от стоимости.

К числу основных требований к заемщику относятся следующие:

- Возраст — от 21 до 65 лет.

- Обязательное трудоустройство.

- Наличие постоянной или временной регистрации.

- Возможность привлечь созаемщиков. Их доход также будет учитываться при выдаче ссуды.

Также к числу обязательных требований к заемщику стоит отметить положительную кредитную историю. Если у вас были в прошлом или сейчас есть просрочки, закрытые долги со штрафами, судебные разбирательства и т.д., то рассчитывать на одобрение не стоит.

Какие банки одобрят заявку на жилищный кредит?

На сегодняшний день ипотеку предлагают много организаций, но не всегда они выдают ее на частный дом. Некоторые работают только с городскими квартирами. Также есть предложения для тех, кому нужны городские апартаменты или загородный земельный участок.

Если вы желаете купить или построить загородную недвижимость, для вас подходят такие предложения:

- Интерпромбанк — здесь есть интересная программа под названием «Земля и дома в поселках». Процентная ставка начинается от 7,5% годовых, максимально можно получить до 35 миллионов рублей на срок до 30 лет.

- — тут стоит обратить внимание на продукт «Готовое жилье», по которому возможно получение денег на приобретение квартиры или дома. Процент от 8,25% в год, сумма — до 100 млн. рубл., период действия договора — до 25 лет. Можно кредитоваться без подтверждения дохода, учитываются средства Материнского капитала.

- — здесь есть предложение для покупки недвижимости в новостройках, а именно — апартаменты и таунхаусы. Ставка от 8,3%, сумма — в пределах 10 миллионов рублей, договор может максимально длиться до 30 лет.

- В обратите внимание на кредит «Покупка жилья». По нему возможно выручить до 50 миллионов на 30 лет под минимальную ставку от 8,99%. Можно по 2-ум документам получить одобрение, заявку рассмотрят в срок до 3-ех дней,

- и можно оформить кредитование на покупку готового загородного дома\коттеджа под процент, который начинается от 9% в год. В первом случае выдают до 60 млн. на срок до 30 лет, а во втором — до 6.000.000 рублей на 60 месяцев.

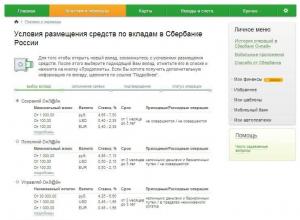

Если вас интересуют предложения от Сбербанка, то ознакомиться с ними можно в отдельной статье по . Рассчитать наиболее выгодный займ вы можете прямо здесь:

| РАССЧИТАТЬ КРЕДИТ: | |

| Ставка % в год: | |

| Срок (мес.): | |

| Сумма кредита: | |

| Ежемесячный платеж: | |

| Всего заплатите: | |

| Переплата по кредиту | |

| Подать заявку | |

Воспользоваться нашим расширенным калькулятором с возможностью построения графика платежей и расчета досрочного погашения вы можете на этой странице .

Важные моменты

Если вы планируете оформить такой кредитный продукт, как ипотека на дом в Москве, то рекомендуем внимательно изучить имеющиеся предложения. Такой кредит требует достаточно существенных затрат и предполагает длительный срок выплаты, поэтому особенно важно выбрать правильного контрагента. Рассмотрим особенности, на которые стоит обращать внимание в процессе принятия решения.

Каким образом берется ипотека на дом в Москве?

Оформить кредит физическому лицу в Москве сегодня предлагает каждый банк, причем цели использования заемных средств могут быть совершенно различными. Если вас интересует такой продукт, как ипотека на покупку дома в Москве, то для его получения необходимо обратиться в банк с полным пакетом документом. При этом принципиальное значение имеют следующие моменты:

- уровень дохода просителя;

- кредитная история;

- наличие обеспечения (в виде залога или поручительства);

- состояние приобретаемого объекта имущества.

В зависимости от этих и других характеристик банк принимает решение о том, выдается ли ипотека на покупку дома с земельным участком в Москве, и на каких условиях он готов сотрудничать с данным клиентом.

Какие банки предлагают купить дом в ипотеку в Москве?

При выборе банка в Москве стоит учитывать тот факт, что любая ипотека на дом с земельным участком подразумевает под собой наличие следующих особенностей:

- крупной суммы кредита;

- длительность срока погашения.

Следовательно, даже небольшая разница в процентной ставке влечет за собой существенную переплату. Таким образом, важно рассчитывать траты на то, чтобы взять ипотеку на дом в Москве, которые подразумевает под собой каждое из имеющихся на рынке предложений.

К счастью, в 2019 году нет необходимости делать это самостоятельно. Для тех, кого интересует ипотека в Москве на частный дом, вся актуальная информация уже собрана на нашем портале в наглядном табличном виде.

Изменение ситуации в семье, устойчивый рост стоимости недвижимости, стремление иметь свой собственный дом или уехать из пыльного мегаполиса рождает желание приобрести частный дом. Стоит такая недвижимость немало, и накопить на дом можно не всегда. Самый простой вариант решения жилищной дилеммы – купить дом в ипотеку.

Подобные поступки рациональны и с учетом нынешней политической и экономической ситуации в стране вполне обоснованы. Этот шаг позволит быстрее обзавестись собственным жилищем, не ожидая подходящего случая долгие годы. Но сразу возникает множество вопросов о том, с чего лучше начать и какие обстоятельства могут помешать в достижении поставленной цели.

Самый простой способ получить красивую лужайку перед домом

Вы, конечно же, видели идеальный газон в кино, на аллее, а возможно, и на соседской лужайке. Те, кто хоть раз пытался вырастить зеленую площадку у себя на участке, без сомнений скажут, что это огромный труд. Газон требует тщательной посадки, ухода, удобрения, полива. Однако так думают только неопытные садоводы, профессионалы давно знают про инновационное средство - жидкий газон AquaGrazz .

При покупке в ипотеку частного дома можно столкнуться с непредвиденными трудностями. Одной из них является оценка недвижимости. Критерии оценки такого жилища сильно отличаются от оценки городских квартир. Риск завышения стоимости чрезвычайно высок, поэтому специалисты берут к рассмотрению, гораздо больше факторов влияния:

- популярность местности;

- расстояние до ближайшего города или железнодорожной станции;

- качество дорог и возможности подъезда;

- уровень экологичности прилегающих территорий;

- снабжение дома коммуникациями: свет, вода, газ, стоки;

- уровень развития местной инфраструктуры: магазины, школы, больницы;

- наличие вблизи природных зон: леса, парковые зоны, водоемы;

- наличие вблизи объектов тяжелой промышленности: шахты, заводы, крупные железнодорожные узлы;

- прочие факторы, которые способны влиять на ценность данного жилища.

Важно, что для загородной ипотеки оценка проводится не только для жилого строения, но и для земельного участка. В процессе оценки можно использовать несколько методов для полноты картины. Установить подлинную ценность коттеджей и загородных домов непросто. Они в большинстве случаев имеют нестандартный проект, выполнены из различных материалов, что затрудняет поиск схожих предложений на рынке.

Оценить дом типового проекта, например, в коттеджном поселке проще. И сомнений у банка в экономической точности оценки не возникнет, а, значит, ипотечный договор будет подписан. Для банковского кредитования более привлекательны рынки вторичного жилья. Для такой загородной недвижимости уровень риска значительно ниже, а, значит, и ставка для покупателя будет меньше.

Страхование недвижимости

При заключении договора с банком также возникает требование по обязательному страхованию загородного дома, а это дополнительные затраты. В большинстве случаев ипотечная недвижимость выступает в качестве залога, а, значит, страховка обязательна. При отказе от страховки процентная ставка поднимется до 20%.

Кроме того, некоторым банкам для гарантий возврата денежных средств может дополнительно понадобиться страхование жизни и дееспособности заемщика. В этом случае затраты увеличиваются еще больше, тогда можно рассмотреть предложения других банков.

Особенности домов

Для согласия банка на выдачу займа подходят не все категории загородной недвижимости. Ценность недвижимости должна сочетаться с надежностью и экономической выгодностью дома. При принятии решения банки руководствуются следующими критериями оценки:

- Материал. Предпочтение отдается каменным или кирпичным строениям с основанием из залитого фундамента. Очень редко можно подучить согласие на деревянный дом. Для этого деревянный дом должен быть полностью готов к проживанию в зимний период, располагаться на основательном фундаменте, дом должен быть подключен к основным коммуникациям, не быть старше 10 лет, и деревянный каркас должен быть без конструктивных дефектов;

- Состояние. Оценивается готовность к проживанию, необходимость в косметическом или капитальном ремонте строения. Большую роль играет возраст строения и годы его постройки, от этого зависит и продолжительность срока службы, и качество используемого сырья;

- Местоположение. Близость к городу может сыграть роковую роль. Дома, удаленные от цивилизации, кредитуются гораздо хуже. Это вызвано тем, что в случае вынужденной продажи жилища, банк не сможет реализовать строение в глубинке;

- Коммуникации. Рассматривается наличие подвода основных коммуникаций или возможность их подключения в будущем. Приветствуются автономные системы подачи воды и электроэнергии. Также предпочтение отдается современным энергоемким системам и экологичности.

До принятия решения банка по заключению договора на ипотечное кредитование, не следует производить никаких выплат за жилище, насколько бы выгодным оно ни казалось. При проведении проверки банк устанавливает законность проведения всех операций и экономическую выгоду от возможной сделки. Поэтому такая проверка будущего капиталовложения не повредит и потенциальному покупателю.

Уровень первоначального взноса

Сумма первоначального взноса может существенно отличаться для разных ипотечных программ и разных банков. Процент первоначального взноса может варьироваться от 0 до 90 % от общей стоимости дома, так, в Сбербанке предложат условия с начальной оплатой от 25%. Поэтому стоит внимательно отнестись к этому вопросу.

Так, если у покупателя есть больше 70% от цены на жилье, то для него оптимальным решением станет выбор другого вида кредитования на недостающую сумму. Это существенно упростит процедуру оформления сделки купли-продажи и банковского кредита. В таких ситуациях можно оформлять другие виды кредитов на более выгодных условиях.

Но в большинстве случаев к ипотечному займу обращаются те, у кого нет в наличии достаточно крупных сумм. При таких условиях можно рассмотреть вопрос о выборе программы с оптимальным уровнем первоначального взноса.

Довольно привлекательно выглядит ипотека без первоначального взноса. Но отсутствие в программе выплат первоначального взноса приводит к высокому уровню риска со стороны кредитора. И банковская система будет перестраховываться. В предложениях банка без первоначального взноса в работу вступает особая схема кредитных выплат. Это значит, что начальные годы все выплаты по ипотеке пойдут на погашение процентов по договору. А это значит, что в кредитовании без первоначального взноса, когда должник не сможет погашать долг, то все уплаченные суммы пропадут. Решившись на такой договор, можно остаться без долгожданного жилья и задолжать кредитору, если дом продадут за меньшую цену, чем во время заключения ипотечной сделки.

Государственная программа субсидирования покупки жилья рассчитана на суммы первоначального взноса 10%. Но она предполагает дополнительную страховку от разорения заемщика. Окончательная ставка по займу при 10% первоначального взноса становится больше.

Военная ипотека

Этот вид ипотечного кредитования более выгоден. Россия активно стимулирует повышение престижа российской армии. И в связи с этим создаются многочисленные социальные программы помощи военным. Воспользоваться военной ипотекой могут граждане, имеющие статус военнослужащего.

Для военной службы характерны частые разъезды, смена места жительства и проживание на казарменном положении или в военных городках. Но государство стремится обеспечить всех военнослужащих личным жильем. Для этого им необходимо быть участниками военной ипотечной программы. Процесс выдачи военной ипотеки отличается от обычного гражданского займа.

- В программу кредитования покупки жилья можно вступить после трехлетнего срока службы на контрактной основе;

- для попадания в систему целевого жилищного займа военнослужащему можно подать рапорт командующему частью;

- после регистрации в программе военной ипотеки, заключается ипотечный договор в банке;

- с военной ипотекой сотрудничает ограниченное количество организаций, а для заключения ипотечных кредитов в сельской местности такой договор можно подписать только в Сбербанке;

- после заключения сделки с банком, государство ежемесячно перечисляет денежные средства на банковский счет, а по истечении трехлетнего периода их можно тратить на приобретение жилья.

Страхование при военной кредитной схеме требуется не всегда, часть рисков берет на себя правительство. Условия кредитования военной программы снабжения жилищем в разных банках отличаются. Поэтому перед принятием окончательного решения необходимо рассмотреть все варианты.

Так, в Сбербанке из приемлемых условий военной ипотеки выделяются:

- выдача займа без подтверждения платежеспособности;

- необязательное страхование;

- отсутствие комиссий по долговым обязательствам;

- процент ставки 12,5%.

Применение военной ипотеки выгодно при приобретении жилья на вторичном рынке. В этой ситуации существенно снижаются затраты и риски обеих сторон.

Также надо учесть, что для военных срок ипотеки рассчитывается до достижения заемщиком 45 лет. И чем ближе военнослужащий к этому возрасту, тем выше процентная ставка.

Ипотека для загородного жилища в Подмосковье

Для Московской области существуют отдельные программы на жилищное кредитование. Разнообразные условия и быстро растущий рынок недвижимости создают спрос и рождают предложение на данный вид банковских услуг.

Банки охотно идут на заключение договора о займе на загородные дома вблизи столицы. Цены на недвижимость в Подмосковье неуклонно растут, что дает некую гарантию кредиторам. Существуют целые поселки, построенные с расчетом на продажу коттеджей участникам ипотечной программы. Такие проекты рассчитаны на работу с конкретными банками и на установленных условиях. Но явным преимуществом такого союза является отсутствие необходимости в предварительной оценке недвижимости и минимальные риски.

Первоначальный взнос для кредитования в Подмосковье колеблется около 30-40% от общей стоимости жилья. Также существенно может отличаться процентная ставка и прочие условия кредитования.

На условия сделки сильно влияют и особенности жилища: назначение, местоположение, престижность и прочие. В последнее время популярна покупка таунхаусов. Возможности этого вида жилья высоко оцениваются в Подмосковье, чем обусловлен огромный спрос и встречные предложения банков.

Оформление кредита на жилье

После окончательного выбора дома, который отвечает всем запросам и требованиям, необходимо начать сбор необходимой документации. Для оформления загородной ипотеки необходимо выполнить следующие процедуры:

- собрать всю техническую и юридическую документацию на объект недвижимого имущества, включая документы на право собственности, на право пользования земельным участком, проектную документацию на здание и все сопутствующие постройки, акты технической ревизии и оценки стоимости жилья;

- организовать проверку документации профильными специалистами, дороговизна услуги окупается возможными рисками;

- подать пакет документов для рассмотрения банком вопроса о выделении займа;

- при положительной кредитной истории, подтвержденной платежеспособности и соответствии объекта недвижимости требованиям банка, подписывается договор на кредит и страхование рисков;

- оплатить предоплату на выбранную недвижимость согласно требованиям договора;

- получить денежные выплаты от банка и подписать договор купли-продажи на загородную недвижимость;

- осуществить государственную регистрацию договора о покупке жилища.

Для принятия правильного решения необходимо тщательно оценить все возможные предложения и не торопиться с окончательными выводами. Может случиться, что предложение банка не распространяется на выбранное жилище, тогда если остальные условия приемлемы, стоит поискать другие предложения недвижимости. А в случае, когда сомнению подвергается банковская программа, необходимо рассмотреть аналогичные кредитные схемы других банков.

Последние материалы сайта

Бизнес-идеи

Прогноз курса доллара Ближайший прогноз курса доллара к рублю

Официальный курс доллара к рублю, установленный Центральным банком России на завтра. 62,0315 RUB за 1 USD Изменение курса Последние значения 2019-12-29 вс 62,0315 0,0000 0,00% 2019-12-28 сб 62,0315 +0,2639 +0,43%

Ведение

Какие документы нужны для поступления в мгудт

Очень сложно найти хороший вуз, который даст достойные знания и возможность для развития. Но именно таким является текстильный институт им. Косыгина. Студенты, которые учатся здесь, только с теплом отзываются об институте и советуют его всем своим друзьям

Недвижимость

Инфографика: как делать, шаблоны, примеры Инфографика - это

Виды инфографики "Ценность инфографики заключается в том, что она позволяет представить серьезный объем полезной или важной информации для пользователя в максимально удобном и простом виде", Алексей Новичков, руководитель отдела инфографики РИ

Экономика

Дистанционное открытие вкладов Что значит открыть вклад дистанционно

Агентство Markswebb Rank & Report известило о публикации нового ежегодного рейтинга банков, в который более удобна дистанционная - с использованием интернет-банков, мобильных приложений и банкоматов - работа с депозитами. В рейтинге Private Deposit CX Ra

Недвижимость

Валютный покер: почему власти выгоден дешевый рубль?

Последствия падения курса валюты не однозначны. На первый взгляд – падение рубля это плохо – растёт инфляция, граждане беднеют, а импортные товары, становятся недоступными, особенно когда их аналогов у нас в стране не производится. Но ситуация не столь од

Ведение

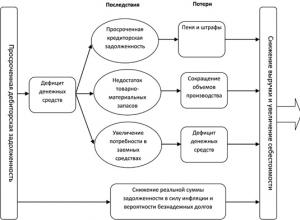

Методы управления дебиторской задолженностью Как определить максимальный объем продаж в отсрочку

Управление дебиторской задолженностью Мой опыт указывает на то, что эта фраза не совсем верна и требует уточнения, а именно - не продуманная и необоснованная товарная кредитная политика без необходимой системы управления дебиторской задолженностью порти